【マルヨシ通信No.97】

6月18日(日)税理士法人シリウスの代表田中博史税理士による特別セミナーを開催致しました。テーマは①空き家にかかる税制 ②法人化の有効性 ③贈与税改正の3つの事項につき分かり易く丁寧に解説して頂きました。アンケート結果を見ると参加者様が一番興味を持たれたのが②法人化の有効性でしたので、このテーマにつき内容を5つのポイントに分けて再度本誌上で取り上げます。

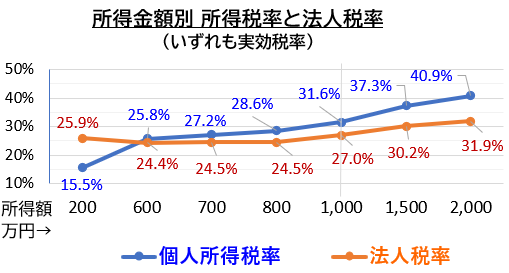

ポイント① 所得税は超過累進税率

上段のグラフをご覧下さい。(個人の所得にかかる)所得税と法人税の所得金額別の税率を示したモノです。青色棒の所得税の税率は所得が高額になるほど高率になる超過累進税率になっています。特に所得金額が1000万円を超えると税率のカーブは急傾斜になります。一方の橙色棒の法人税率は極端に上がりません。稼ぎが大きい人ほど法人化の効果は大きいという事がざっくりとお分かり頂けると思います。所得金額1000万円が法人化を検討する一つの目安になると言われております。

(*注 所得金額とは収入から実費経費、減価償却費、基礎控除を差し引いた課税所得金額です。次頁ポイント④の試算表をご参照下さい)

②

②

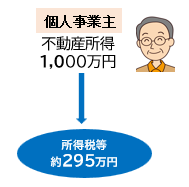

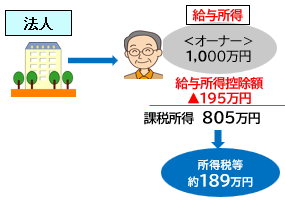

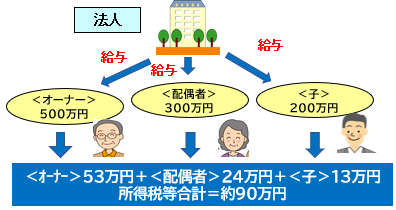

ポイント② 所得の分散により節税を図る

同じ1000万円の賃料収入でも個人事業主の場合と法人を立ち上げた場合で2百万円近い税額の差があります➀のケースは個人事業主で賃貸業を営んだ場合、所得税等の払いは約295万円になります。②のケースは法人を立ち上げ、オーナー社長一人が法人から1000万円の給料を貰った場合を想定しています。給与所得控除として195万円を差し引く事が出来るので所得税は約189万円に軽減されます。 最後に③のケースです。②と同じ様に法人を立ち上げますが、親族にも給与を渡します。給与原資は②と同じ1000万円ですが、オーナーに500万円、配偶者に300万円、子に200万円の割合で分けて支給します。その結果、累進性の低い税率で所得税を払うので3人の所得税等の合計額は約90万円になります。①と③では205万円も納税額が違って来ます。法人を立ち上げオーナー一人に所得を集約させないことがミソです。

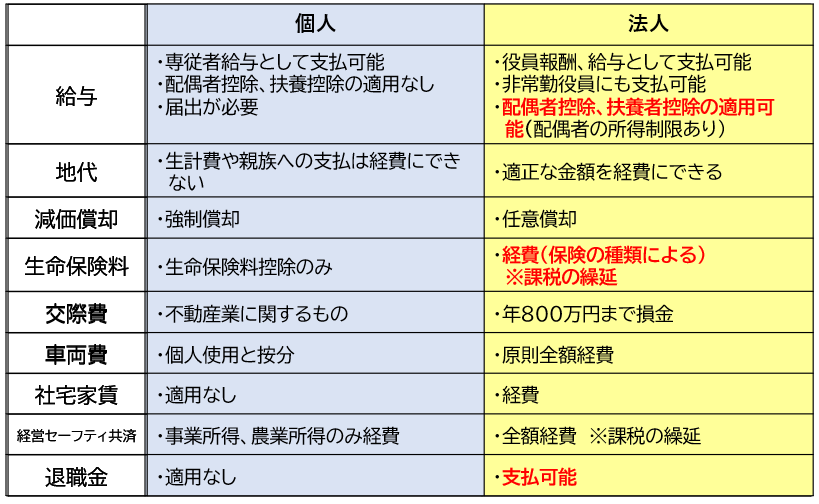

ポイント③ 法人は経費認定範囲が広い

下の表をご覧下さい。法人は個人に比べ経費で落とせる範囲が広がります。例えば個人の場合、不動産賃貸業に従事している専従者に払う給与しか経費で落とせません。兼業者はダメです。事業規模も集合住宅なら10室以上などの条件を満たさなければなりません。法人の場合は非常勤の役員にも給与を払い経費で落とせます。その他、社宅家賃、車両、生命保険、交際費など法人の経費認定は緩和されています。

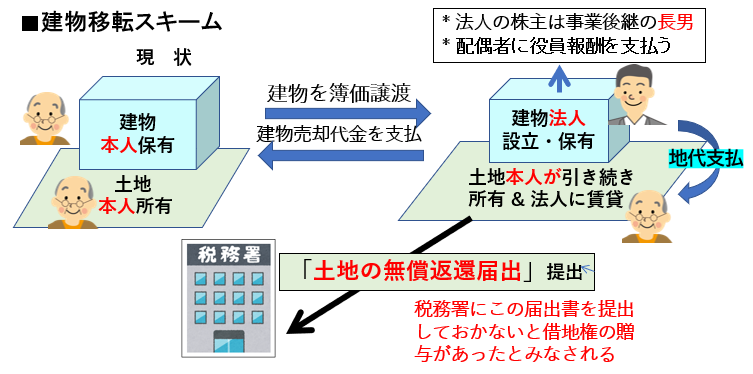

ポイント④ 相続対策を考えた法人の形態

立ち上げる法人の形態としては①管理委託 ②サブリース ③不動産所有方式の3つの方式がありますが、管理委託方式やサブリース方式はわざわざ法人を立ち上げて取り組むほどの有用性はないので本講では③不動産保有方式を中心に解説致しました。➀賃貸アパートなど建物を保有する法人を立ち上げ、長男や配偶者が法人株主になる。

②建物保有者の本人(=父)と法人との間で建物譲渡契約を結び法人がアパートを購入・保有

③別途本人と法人間で土地の賃貸借契約を結び、法人は本人に地代を払う、地代は固定資産税の2~5倍が一般的。この土地は相続税評価額も貸宅地の評価になるので軽減される。

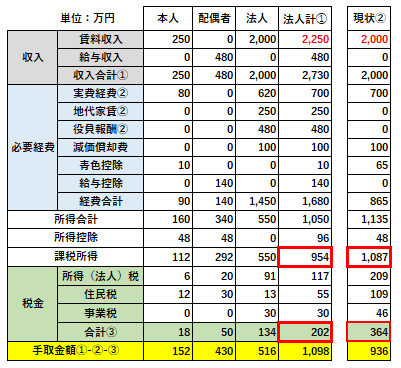

賃料収入2千万円。父(=本人)への地代払い250万円、母への給料480万円と想定して試算。162万円の節税効果検証委

上記の建物移転スキームに沿って法人化が完了した後の収支計画が中段左の表です。賃料収入が2000万円、役員報酬の払いが480万円と仮定して法人(同図法人計➀)と個人(同現状②)の所得税額等の差は364―202=162万円となります。法人化によって得られる節税効果はポイント②の説明の如く役員報酬の分散増加により更に高くなります。本人の手取り額も減りますので相続財産の肥大化も防ぐことができ相続税の節税にも寄与します。

ポイント⑤ 法人化のデメリット

メリットだけでなく法人化のデメリットも最後にお伝えしておきます。

◆会社設立に費用がかかる。(登録免許税、印紙税や司法書士手数料合計して30~40万円)

◆赤字でも地方税(法人住民税約7万円)の支払い義務あり

◆税務申告のため、税理士等の費用が必要

◆個人と法人の所得計算を分ける必要があり手間がかかる

◆子に給与を支給する場合には、子の会社の副業禁止規程の確認が必要になる

◆従業員数51人以上の企業については2024年10月より社会保険料の会社負担(給料額x14・06%=埼玉県)が義務化される(現在は従業員数101人以上の企業に義務あり)

ページ作成日 2023-08-05

センチュリー21マルヨシでは単身やご家族で住める越谷エリアの賃貸物件を中心にご紹介しております。また地域に密着してから35年以上の歴史を誇る当社では、オーナー様から賃貸管理を任せて頂いている物件も豊富にございます。不動産のお取引が初めての方にも越谷エリアに精通したスタッフが丁寧にご対応させて頂きますのでどうぞお気軽にご相談ください。